Nach dem diesjährigen Hype um neue Therapien zur Gewichtsreduktion – und den zweistelligen Kursgewinnen der entsprechenden Pharmaunternehmer – mag es überraschen, dass der Gesundheitssektor insgesamt 2023 hinter dem Gesamtmarkt zurückgeblieben ist.

Diese Underperformance konzentrierte sich größtenteils auf die nicht-therapeutischen Bereiche des Sektors, insbesondere auf Managed Healthcare, Life-Science-Instrumente und -Dienstleistungen sowie Medizinprodukte. Wir glauben jedoch, dass sich dieser Trend bald umkehren könnte.

Niedrigere Bewertungen, weniger Unsicherheit für Managed Care

Nachdem die Aktien von Managed-Care-Unternehmen während des Ausverkaufs im vergangenen Jahr stark gestiegen waren, starteten sie 2023 mit überdurchschnittlich hohen Bewertungen. Dies erwies sich als Nachteil, als sie in diesem Jahr von mehreren negativen Schocks getroffen wurden.

Zunächst gingen nach Ende des öffentlichen Corona-Gesundheitsnotstands die Anmeldezahlen bei Medicaid (dem Gesundheitsprogramm für Haushalte mit geringem Einkommen) zurück, und die Bundesstaaten nahmen die Berechtigungsprüfung wieder auf. Anleger fürchteten, dass bei den betrieblichen Versicherungen (von Arbeitgebern angeboten) eine mögliche Rezession zu Entlassungen und damit zu einem Mitgliederrückgang führen könnte. Bei Medicare Advantage (einer privaten Version des staatlichen Versicherungsprogramms für ältere Menschen) sanken die Kostenerstattungssätze nach Jahren erheblicher Erhöhungen.

Auch andere Faktoren spielten eine Rolle: Es herrschte Optimismus, dass die US-Notenbank sich dem Ende ihres Zinserhöhungszyklus nähert; Managed-Care-Unternehmen reinvestieren Prämien und profitieren von höheren Zinsen. Und die Nachfrage nach medizinischer Routineversorgung erholte sich, was einige Versicherer zu niedrigeren Gewinnprognosen veranlasste, da die Ausgaben stiegen.

Trotz der zahlreichen Herausforderungen bleibt Managed Care angesichts der konstanten Nachfrage nach Gesundheitsleistungen selten lange auf der Strecke (Abbildung 1). Wer zum Beispiel die Medicaid-Versorgung verliert, könnte jetzt zum Beispiel Anspruch auf stark vergünstigte Tarife auf dem Krankenversicherungsmarkt haben. Angesichts der rund 10.000 Menschen, die in den USA jeden Tag 65 Jahre alt werden, ist Medicare Advantage immer noch der wachstumsstärkste Bereich der Branche. Ein höheres Volumen und überarbeitete Tarife könnten dazu beitragen, die niedrigeren Kostenerstattungssätze auszugleichen. Es herrscht außerdem ein wachsender Konsens darüber, dass die Zinssätze länger hoch bleiben könnten.

Abbildung 1: Managed Care schneidet 2023 schlechter ab

Seit 2000 ist es jedoch selten vorgekommen, dass die Branche in zwei aufeinander folgenden Jahren hinter dem S&P 500® Index zurückgeblieben ist.

Außerdem stehen wir vor einem Wahljahr in den USA, das in der Vergangenheit für Volatilität bei Managed Care gesorgt hat. Wir gehen jedoch davon aus, dass dieser Wahlzyklus weniger negativ für die Branche sein wird, da die Kandidaten von den drastischen Vorschlägen der letzten Jahre, wie z. B. der Überarbeitung des Affordable Care Act oder der Einführung einer allgemeinen Gesundheitsversorgung, Abstand genommen haben.

So könnte eine Kombination aus verringertem Wahlrisiko, mehr Klarheit in Bezug auf Versichertenzahlen und Kosten und der Möglichkeit einer längeren Phase erhöhter Tarife – in Verbindung mit den nun niedrigeren Bewertungen – die Voraussetzungen für eine bessere Performance von Managed Care 2024 schaffen.

Instrumente ändern sich nach dem Pandemie-Boom

Unternehmen, die Life-Science-Instrumente und -Dienstleistungen anbieten, verzeichneten während der Pandemie einen sprunghaften Nachfrageanstieg. Der Grund: Die Forschung und Entwicklung für Corona-Impfstoffe und -Therapeutika nahmen stark zu und der Diagnosebedarf stieg. Durch Unterbrechungen in der Versorgungskette mussten viele Biopharmaunternehmen Komponenten für die Arzneimittelherstellung doppelt bestellen, um Engpässen vorzubeugen, was den Umsatz mit sogenannten Bioprocessing-Produkten in die Höhe trieb.

Mit Abklingen der Pandemie normalisierten sich diese Nachfragetrends 2023. Anleger machten sich jedoch Sorgen über die Dauer der Abschwächung, insbesondere vor dem Hintergrund von Finanzierungsengpässen in der Biotechnologie bei angespannten Kapitalmärkten. Die schleppende Wiedereröffnung der chinesischen Wirtschaft und die Unsicherheit über die Änderungen der Arzneimittelpreise im Rahmen des Inflation Reduction Act (IRA) 2022 haben den Pessimismus noch verstärkt.

Wir halten den Ausverkauf für übertrieben. Die meisten Unternehmen erwarten, dass die schlimmste Phase des Lagerabbaus in der Biotechnologie hinter uns liegt (oder in den kommenden Monaten seinen Tiefpunkt erreichen wird), und langfristig sehen wir keine Anzeichen für einen dauerhaften Rückgang der pharmazeutischen F&E-Ausgaben aufgrund des IRA. China plant außerdem den Aufbau einer eigenen Biotech-Industrie über mehrere Jahre hinweg, unabhängig von kurzfristigen konjunkturellen Herausforderungen. In der Zwischenzeit haben die Unternehmen ihre Kostenstrukturen an das aktuelle Umfeld angepasst, was ab 2024 zu einer Steigerung der Margen führen dürfte.

Medizinprodukte sind nicht am Ende

Während die Aktien von Medizinprodukten 2022 hinter dem Sektor zurückgeblieben waren, starteten sie in der ersten Jahreshälfte 2023 stark, als der Nachholbedarf bei Routineeingriffen und anderen Behandlungen endlich gedeckt werden konnte. Seitdem haben jedoch viele der Aktien ihre Kursgewinne wieder eingebüßt und ihre Bewertungen sind stark gesunken (Abbildung 2). Der Schuldige: die neue Medikamentenklasse zur Gewichtsreduzierung, die sogenannten GLP-1-Agonisten.

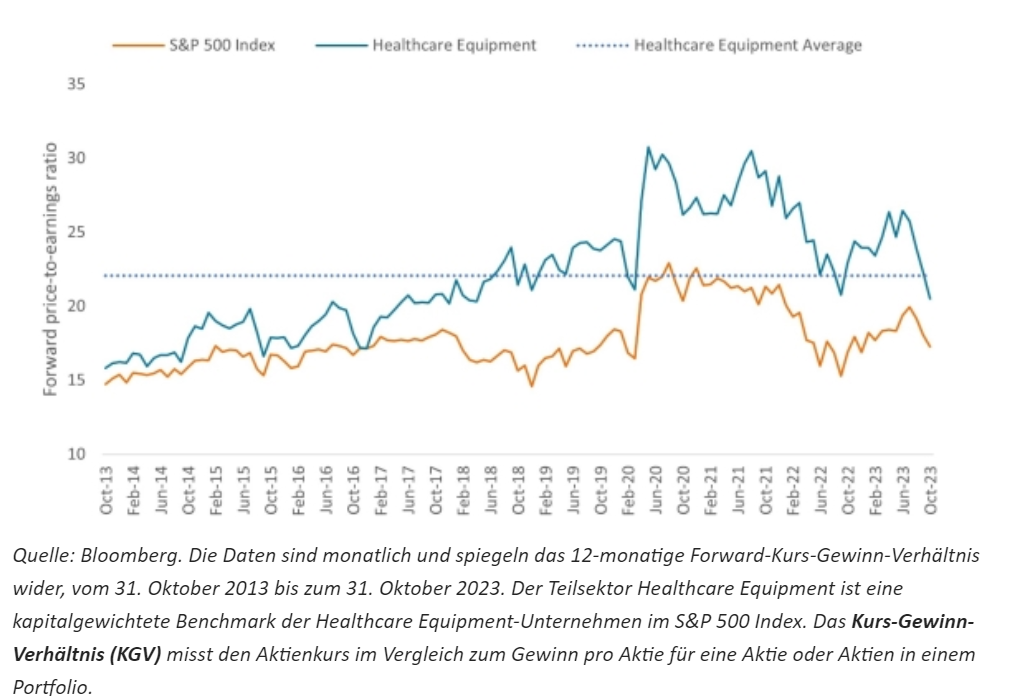

Abbildung 2: Aktien von Medizinprodukten fallen GLP-1 zum Opfer

Nach seinem Gewinnverlust 2023 wird der Teilsektor Medizinprodukte mit einem Abschlag auf seinen langfristigen Durchschnitt gehandelt.

GLP-1 haben bei Patienten nachweislich zu einer beispiellosen Gewichtsabnahme geführt (etwa 15% bis 20%). Eine bahnbrechende Studie vom August hat gezeigt, dass ein GLP-1, Wegovy, auch das relative Risiko für kardiovaskuläre Ereignisse wie Herzinfarkt und Schlaganfall um 20% verringert. Durch diese und andere Studien befürchteten Anleger, dass GLP-1 den Bedarf an Medikamenten für mehrere große und verwandte Krankheitskategorien wie Diabetes, Schlafapnoe, Herzerkrankungen und Orthopädie überflüssig machen könnte.

Der Markt für GLP-1-Medikamente könnte bei den gegenwärtigen Trends sicherlich beträchtlich sein und bis 2032 einen Umsatz von über 100 Milliarden US-Dollar erreichen. Gleichzeitig bleibt aber auch vieles ungewiss. Die klinische Forschung ist noch nicht abgeschlossen, und es gibt immer noch Fragen zu den Kosten, der Kostenerstattung und der Bereitschaft der Patienten, die Behandlung in der derzeitigen Form, d. h. als einmal wöchentlich zu injizierende Arzneimittel, durchzuhalten.

Darüber hinaus könnte es Jahrzehnte dauern, bis sich die Nachfragekurve für medizintechnische Verfahren umkehrt. So ist es beispielsweise unwahrscheinlich, dass ein übergewichtiger 60-Jähriger mit Arthrose durch ein heute verschriebenes GLP-1 auf eine Knieoperation verzichten kann, da Arthrose weitgehend irreversibel ist.

Außerdem ist Medizin selten binär. Statine beispielsweise tragen zur Verringerung von Herz-Kreislauf-Erkrankungen bei, haben aber den Bedarf an Herzgeräten nicht wesentlich verringert. Und in einigen Fällen könnte GLP-1 die Industrie sogar ankurbeln: 10% der orthopädischen Eingriffe können nicht durchgeführt werden, weil der Body-Mass-Index eines Patienten zu hoch ist. Darüber hinaus ist die Nachfrage nach Medizinprodukten stark altersabhängig. Wenn GLP-1 also dazu beiträgt, dass die Menschen länger leben, könnte dies letztlich ein positiver Faktor für die Branche sein.

Dennoch könnten die Aktien von Medizinprodukten in nächster Zeit eine gewisse Volatilität aufweisen, da GLP-1 weiterhin diskutiert wird. Wir glauben, dass dies eine Chance für langfristige Anleger sein könnte, die die Unruhe ausblenden und von Bewertungen profitieren können. Die Bewertungen spiegeln unseres Erachtens die reflexartige Reaktion des Marktes und nicht die angemessenen Aussichten für den Sektor wider.

Von Andy Acker, Portfolio Manager und Tim McCarty, Research Analyst, Janus Henderson Investors