Wenn von aufgehenden Sternen die Rede ist, geht es um Hochzinsanleihen, die von Rating-Agenturen wie Moody’s, Standard & Poor’s und Fitch auf „Investment Grade“ heraufgestuft werden. Das Aufspüren solcher Titel kann sehr lohnend sein, und dafür gibt es zwei Hauptgründe:

- Eine Heraufstufung ist Ausdruck günstigerer Fundamentaldaten des betreffenden Unternehmens. Sie stärkt zudem die Zuversicht, dass die Verpflichtungen gegenüber den Anleihegläubigern erfüllt werden können

- Durch ein Investment-Grade-Rating wächst die Zahl möglicher Halter, da nun auch Anleger das Papier kaufen können, die in Vermögenswerte ohne Investmentqualität nicht investieren dürfen

Beides zusammen führt zu einer stärkeren Nachfrage nach Anleihen des heraufgestuften Unternehmens, sodass auch der Kurs typischerweise steigt.

Die folgenden Beispiele veranschaulichen einige der Faktoren, nach denen wir bei Unternehmen suchen, die „Rising Stars“, aufgehende Sterne, sein könnten:

Konjunkturerholung

Die Rezession nach der Finanzkrise machte es vielen konjunkturempfindlichen Unternehmen schwer, ihren Investment-Grade-Status zu behaupten. Die Suche nach Firmen, deren Geschäftsumfeld freundlicher wird, kann sich auszahlen. Das gilt umso mehr, wenn diese Unternehmen versuchen, ihre Geschicke auch aus eigener Kraft zu verbessern. Erfolg hattenwir mit unseren Fonds unter anderem bei GKN. Der Luftfahrt- und Automobilkonzern wurde 2009 auf High-Yield herabgestuft, erhielt seinen Investment-Grade-Status jedoch Ende 2014 zurück – vorausgegangen waren ein Abbau der Schulden, eine kräftige Steigerung des Cashflows und die erfolgreiche Eingliederung von Volvo Aero. Die Volvo-Akquisition von 2012 trug zur Diversifikation der Ertragsflüsse bei: Die Betätigung am Automarkt, der sich gerade erholte, wurde durch zusätzliche Einnahmen in der Luftfahrtbranche ergänzt.

Die Unternehmen haben das Niedrigzinsumfeld genutzt, um ihre Finanzierungskosten zu senken. Das trifft auch auf den Maschinenbauer und Autozulieferer Schaeffler zu. Im März 2015 gab das Unternehmen vorrangig besicherte Anleihen aus. Der Erlös diente dazu, die vorzeitige Tilgung von zwei mit höheren Kupons ausgestatteten Anleihen zu finanzieren. Schaeffler verringert auf diese Weise seine Finanzierungskosten. Dadurch und durch günstigere Ertragsaussichten wird das Unternehmen auf eine solidere Finanzgrundlage gestellt. Schaeffler profitiert somit von einer positiven Gewinnentwicklung und einem günstigeren Fälligkeitsprofil seiner Verbindlichkeiten. Wir gehen von der Erlangung des Investment-Grade-Status innerhalb von ein bis zwei Jahren aus.

„Event Risk“ als positiver Faktor

Fusionen und Übernahmen können für Anleihegläubiger sowohl positiv als auch negativ sein, je nach der relativen Höhe der Verschuldung des Bieters beziehungsweise des Übernahmeobjekts. Häufig erhält ein schwächer benotetes Unternehmen eine Übernahmeofferte von einer Firma mit höherem Rating und profitiert nach erfolgter Übernahme von der besseren Bonität der neuen Muttergesellschaft. Deren stärkere Fundamentaldaten färben nicht selten auf das Rating der übernommenen Firma ab und sorgen dafür, dass es steigt und sich die Stimmung in Bezug auf deren Anleihen verbessert. Wir konnten von einer solchen Konstellation profitieren, als Vodafone den deutschen Kabelnetzbetreiber Kabel Deutschland und den spanischen Kabelkonzern Ono übernahm. In beiden Fällen strebten die Ratings der übernommenen Firmen anschließend in den Investment-Grade-Bereich.

Gefallene Engel

Supermärkte mit Rabatt

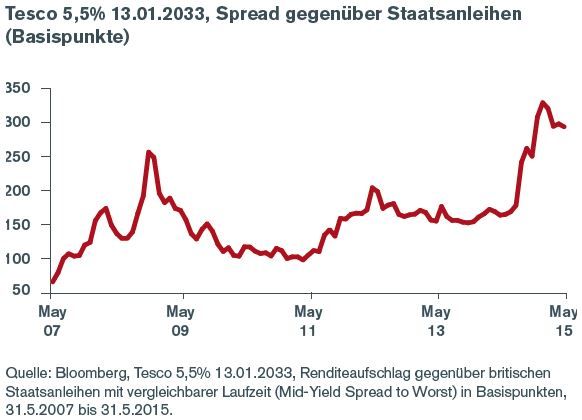

Gefallene Engel können für Anleger interessante Investments sein. Wir haben kürzlich Anleihen von Tesco in unsere High-Yield-Anleihefonds aufgenommen. Der Markt war unseres Erachtens nach der Herabstufung des Titels zu pessimistisch geworden und übersah die Aussicht auf einen Turnaround ebenso wie die Möglichkeiten zur Kostensenkung und das Potenzial für einen Schuldenabbau durch den Verkauf von Assets wie etwa der Supermärkte in Asien. Selbst wenn man den Margenverfall bei den Discountern als gegeben hinnimmt, bleibt Tesco ein großer Name im Einzelhandel, der für hohe Umsätze steht. Die Rating-Herabstufung im Januar 2015 bot Anlegern die Gelegenheit, von einer Erweiterung der Spreads zu profitieren (der Renditeabstand ist zurzeit so groß wie seit einem Jahrzehnt nicht mehr). Hinzu kommt das mögliche Kapitalwachstum im Fall einer zukünftigen Heraufstufung.

Laut Analysen der Rating-Agentur Moody’s von Nichtfinanzanleihen im Zeitraum 1999-2013 ist die Wahrscheinlichkeit etwas höher, dass ein gefallener Engel zum aufgehenden Stern wird (also auf Investment Grade heraufgestuft wird), als dass dies einem nicht „gefallenen“ Unternehmen mit ähnlichem Rating widerfährt. Das könnte daran liegen, dass es sich bei einem ehemaligen Investment-Grade-Emittenten meist um ein größeres, breiter aufgestelltes Unternehmen handelt als bei einem waschechten High-Yield-Emittenten. Alternativ kann der Grund auch einfach sein, dass mehr Druck von außen auf das Management ausgeübt wird, für ein besseres Rating zu sorgen. Das könnte besonders dann der Fall sein, wenn viele Anleihegläubiger des Unternehmens traditionelle Investment-Grade-Investoren sind, die hoffen, dass die Herabstufung nur temporär ist. Aus welchen Gründen auch immer ein Unternehmen den Investment-Grade-Status verliert oder erlangt – es gibt für Anleger keine Abkürzung auf dem Weg zum Ziel. Das Aufspüren eines potenziellen aufgehenden Sterns erfordert eine sorgfältige Untersuchung der Fundamentaldaten des betreffenden Unternehmens. Es sollte aber auch sichergestellt sein, dass das Wertpapier an sich vom Ertrag her ein sinnvolles Investment darstellt.

In den hierin verwendeten Beispielen handelt es sich um Titel, die vom Henderson Horizon Euro High Yield Bond Fund und/oder Henderson Horizon Global High Yield Bond Fund gehalten werden. Die Zusammensetzung der Portfolios kann sich ändern. Die Angaben sind zutreffend mit Stand vom 31.5.2015.

Wertentwicklungen der Vergangenheit sind kein Indikator für zukünftige Erträge. Der Wert einer Anlage und die Einkünfte aus ihr können steigen, aber auch fallen, und die Rückzahlung des eingesetzten Kapitals kann nicht garantiert werden.