Die soliden Fundamentaldaten und der positive Ausblick manifestieren sich im zweistelligen Wachstumspotenzial des Sektors. Damit entwickelt sich der Biotech-Sektor deutlich schneller als die meisten anderen Sektoren weltweit und insbesondere als Pharma innerhalb des Gesundheitssektors.

Anleger erhalten mit BB Biotech Zugang zu diesem dynamischen Wachstumsmarkt mittels eines diversifizierten Portfolios mit klaren Schwerpunkten. BB Biotech legte im letzten Jahr um 75% (in CHF, inkl. Barmittelausschüttung) zu und konnte den Vergleichsindex NBI um 23% übertreffen (in Lokalwährung).

Wachstumsstory schließt Dividende nicht aus

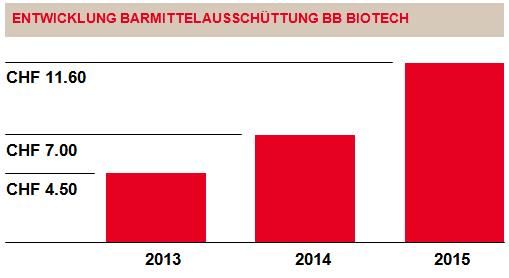

Biotechnologie-Aktien und Dividenden – für gewöhnlich stellt das einen Widerspruch dar. Von den 152 Werten im Nasdaq-Biotechnologie-Index schütten gerade einmal vier Aktiengesellschaften eine Dividende aus. Investoren müssen sich folglich zwischen Dividende und Wachstum entscheiden. Nicht im Falle der BB Biotech AG. Die Aktie vereint beide Komponenten: Während der Biotech-Sektor pro Jahr mit hohem Tempo wächst, zahlt BB Biotech gleichzeitig eine verrechnungssteuerfreie Barmittelausschüttung aus Kapitaleinlagereserven von CHF 11.60, was einer Rendite von 5%* auf dem Durchschnittskurs der Aktie im Dezember 2014 entspricht. Gegenüber dem Vorjahr bedeutet dies eine Erhöhung von 65%.

Mit einer 5-prozentigen Dividendenrendite befindet sich BB Biotech im Vergleich zu den Schweizer SMI-Titeln im ersten Viertel der dividendenstärksten Werte. Betrachtet man den deutschen Index DAX, so zahlen gerade mal zwei Unternehmen mehr. Mit Fokus auf den deutschen Technologiebarometer TecDax ist BB Biotech unter den Top 4. Innerhalb des Stoxx Europe 600 liegt BB Biotech im ersten Fünftel, während die Aktie im Vergleich zu FTSE 100 im ersten Viertel der stärksten Dividendenwerte zu finden ist. Mit Blick auf den Star Index rangiert BB Biotech gar unter den ersten 10%**.

Dazu kommen kontinuierliche Aktienrückkäufe im Umfang von bis zu 5% des Aktienkapitals p.a. Mit der 2013 eingeführten Ausschüttungspolitik verfolgt BB Biotech das Ziel, den Aktionären jährlich eine Kapitalrückführung von bis zu 10% zu ermöglichen. Diese ist steuerlich begünstigt und ermöglicht den Anteilseignern somit in den kommenden Jahren einen gesicherten, steuerlich attraktiven Ertrag.

Anlagenotstand aufgrund Notenbank-Entscheid

Zuletzt führte nach der EZB auch die Schweizerische Nationalbank (SNB) Negativzinsen ein und verschärfte damit den Anlagenotstand. Je geringer die Zinsen auf dem Sparkonto, desto grösser wird die Anziehungskraft von Dividenden. Risikolose Alternativen gibt es auf den Finanzmärkten nicht. Die Rendite einer 5-jährigen schweizerischen Bundesobligation liegt bei –0.7 Prozent und selbst 5-jährige deutsche Bundesanleihen weisen aktuell eine negative Rendite von –0.03% aus (per 22.01.2015). In diesen Zeiten stellt BB Biotech sicherlich eine interessante Option dar.