Archiv-Beitrag: Dieser Artikel ist älter als ein Jahr.

- Neue Zahlen des IWF zur öffentlichen Verschuldung lassen manches in der Eurokrise in neuem Licht erscheinen.

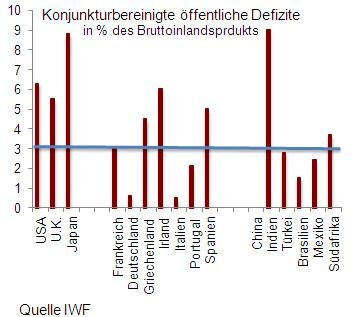

- Griechenland und Italien stehen bei den öffentlichen Defiziten besser da, als der Markt es sieht, Spanien und Irland schlechter.

- Die Schwellenländer hängen die Industriestaaten jetzt nicht nur beim Wachstum, sondern auch bei der Stabilitätspolitik ab.

Die Regierungen haben alles getan, um die Schäden zu reparieren und die Verschuldung zu reduzieren. Und das Ergebnis? Die öffentlichen Defizite sind heute höher als vor der Krise. In den Industrieländern liegen sie in diesem Jahr bei 5,8% des Bruttoinlandsprodukts verglichen mit 3,5% in 2008. In den Schwellenländern betragen sie 1,9% 2008 gab es hier noch einen Überschuss.

Haben wir hier vielleicht etwas falsch gemacht? Könnte es sein, dass wir uns in einem Hase-und-Igel-Spiel befinden: Da mag der Hase noch so schnell laufen, der Igel ist doch schon vor ihm am Ziel? Alle Sparmaßnahmen, die in den letzten Jahren unter zum Teil großen Schmerzen ergriffen wurden, werden zunichte gemacht durch die Verschlechterung der Konjunktur und die dadurch rückläufigen Steuereinnahmen.

Das mag so aussehen. Es ist aber nicht richtig.

Es gibt drei Gründe, weshalb die Welt heute in Sachen Verschuldung insgesamt schlechter als vor der Krise dasteht. Der eine ist, dass die Verschuldung eine Folge der Krisenbekämpfung ist. Sie setzte also erst ein, nachdem die Krise da war. Es ist also kein Wunder, wenn die Schulden heute höher sind.

Der zweite ist, dass nicht alle Staaten konsolidiert haben; einige haben geschlampt. Ihnen war die Stützung der Konjunktur wichtiger war als das Sparen. Das sind vor allem die USA und Japan, zum Teil aber auch Großbritannien. Das Vereinigte Königreich hatte 2009/2010 zwar ein ehrgeiziges Sparprogramm verabschiedet, auf die Ergebnisse wartet man aber bis heute. Alle diese Länder haben die Arbeit der Konsolidierung mit allen negativen Effekten für Konjunktur, Beschäftigung und Finanzmärkte noch vor sich.

Der dritte Grund: Wir messen falsch. Wenn man die Wirksamkeit der Finanzpolitik beurteilen will, dann darf man nicht auf die tatsächlich anfallenden Zahlen schauen. Öffentliche Defizite werden immer von zwei Seiten beeinflusst: einmal von der Finanzpolitik, zum anderen von der Konjunktur (die natürlich zum Teil wiederum die Finanzpolitik widerspiegelt). Wenn man nur die Effekte der Finanzpolitik sehen will, muss man die Zahlen um die Konjunktureffekte bereinigen. Man muss also die Zahlen betrachten, die sich ergeben würden, wenn die Konjunktur „normal“ wäre und nicht so schlecht, wie sie sich heute darstellt. Ich weiß, dass das nach Manipulierung ausschaut. Der Vorwurf ist aber ungerecht. Es handelt sich vielmehr um ein international und auch wissenschaftlich anerkanntes Verfahren.

Der IWF hat dieser Tage die konjunkturbereinigten Zahlen zu den öffentlichen Defiziten veröffentlicht (Fiscal Monitor Update). Danach sieht das Bild anders aus, als wir es aus den üblichen Zahlen kennen. Das öffentliche Defizit im Euroraum ist heute um ein Drittel niedriger als 2008. Eine ganze Reihe von Ländern sind unter beziehungsweise nahe an der magischen Grenze 3%: neben Deutschland auch Frankreich und Portugal und selbst Italien (mit nur noch 0,5% in 2012). Andere stehen kurz davor. Griechenland, das derzeit wegen mangelnder Spar-anstrengungen viel geschmäht wird, hat sein Defizit von 18,5% (!) in 2009 auf „nur“ noch 4,5% zurückgebracht. Im nächsten Jahr wird es nach den Prognosen des IWF auf lediglich 2% kommen. Einen solchen „turn around“ in so kurzer Zeit hat meines Wissens bisher kein Industrieland je geschafft. Nicht so gut steht es um Spanien. Es liegt konjunkturbereinigt derzeit bei 5% und wird im nächsten Jahr auf 3,9% kommen. Hier steht ein großer Teil der Arbeit noch bevor. Irland steht nach diesen Zahlen ebenfalls nicht so gut da. Das Land wird derzeit zwar an den Märkten gefeiert als Staat mit großen Konsolidierungserfolgen. Konjunkturbereinigt liegt sein Defizit in 2012 aber immer noch bei 6%. Im nächsten Jahr soll es gerade mal auf 5,6% fallen.

Ganz besonders gut sind viele Schwellen- und Entwicklungsländer. Sie laufen den Industriestaaten inzwischen nicht nur beim Wachstum den Rang ab, sondern auch bei der Stabilitätspolitik.

Sie sind Muster sowohl bei der Inflationsbekämpfung und als auch bei der Konsolidierung der Haushalte. China hat konjunkturbereinigt einen ausgeglichenen Haushalt. Hier ist freilich zu bedenken, dass es in einem Land mit so vielen Staatsbetrieben nicht ganz leicht ist, das öffentliche Defizit richtig abzugrenzen. Aber auch in anderen Staaten sind die öffentlichen Finanzen keineswegs mehr in Unordnung: Türkei (Defizit 2,8%), Brasilien (1,5%) oder Mexiko (2,4%). Ausnahme ist Indien mit einem Fehlbetrag von 9%. Das Land hat im Vergleich zu China viele Vorteile. In Sachen Effizienz der Wirtschafts- und Finanzpolitik hinkt es jedoch weit hinterher.

Für den Anleger: Glauben Sie nicht denen, die bei der Finanzpolitik überhaupt keine Fortschritte sehen. Es geht voran, freilich langsam. Es wird noch ein, zwei Jahre dauern, bis sich das Sparen wirklich auszahlt. Zudem: Seien Sie vorsichtig bei etwaigen Erfolgsmeldungen, die auf den Märkten erzählt werden. Irland hat in der Finanzpolitik noch einen sehr langen Weg zu gehen. Auch Spanien ist noch weit vom Klassenziel entfernt. Ich würde deren Bonds heute nicht kaufen. Italien ist dagegen beim öffentlichen Defizit gut. Sein Problem ist die hohe aufgelaufene Verschuldung, die das Land vom Kapitalmarkt abhängig macht. Dr. Martin Hüfner

Volkswirtschaftlicher Berater

direktanlage.at

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Performanceergebnisse der Vergangenheit lassen keine Rückschlüsse auf die zukünftige Entwicklung eines Investmentfonds oder Wertpapiers zu. Wert und Rendite einer Anlage in Fonds oder Wertpapieren können steigen oder fallen. Anleger können gegebenenfalls nur weniger als das investierte Kapital ausgezahlt bekommen. Auch Währungsschwankungen können das Investment beeinflussen. Beachten Sie die Vorschriften für Werbung und Angebot von Anteilen im InvFG 2011 §128 ff. Die Informationen auf www.e-fundresearch.com repräsentieren keine Empfehlungen für den Kauf, Verkauf oder das Halten von Wertpapieren, Fonds oder sonstigen Vermögensgegenständen. Die Informationen des Internetauftritts der e-fundresearch.com AG wurden sorgfältig erstellt. Dennoch kann es zu unbeabsichtigt fehlerhaften Darstellungen kommen. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Websites, auf die mittels Hyperlink verwiesen wird. Die e-fundresearch.com AG lehnt jegliche Haftung für unmittelbare, konkrete oder sonstige Schäden ab, die im Zusammenhang mit den angebotenen oder sonstigen verfügbaren Informationen entstehen.