Archiv-Beitrag: Dieser Artikel ist älter als ein Jahr.

Witold Bahrke: „Zu nennen wäre da aus unserer Sicht allem voran die erneute Stärke des US-Dollars. Diese könnte in den verbleibenden Wochen des Jahres einer der grossen Risikofaktoren werden, und zwar umso mehr als einige der besser tendierenden Marktsegmente die Dollarstärke augenscheinlich negieren. Auch ein Wahlsieg von Frau Clinton wird an diesen Risiken wenig ändern.Mit der im letzten Jahr einsetzenden Abwertung des US-Dollars entstanden die Voraussetzungen für eine positive Aktienmarktentwicklung im ersten Halbjahr 2016, denn mit dem schwächeren Dollar verbesserten sich die finanziellen Rahmenbedingungen. Nutzniesser waren die Risikoanlagen. Seit Mai aber hat der Dollar vor dem Hintergrund der sich immer stärker für Dezember abzeichnenden Leitzinserhöhung wieder zugelegt. Bevor die Märkte letzte Woche langsam aber sicher dem Wahlfieber erlagen, hatte der breite US-Dollar seit seinem Tiefstand im Mai um ganze 7% angezogen. Das schafft mittelfristig Probleme (niedrigeres US-BIP-Wachstum im kommenden Jahr). Aber auch zwei weitere wichtige Risiken könnten die Märkte aus unserer Sicht ins Schleudern bringen: schwächere Rohstoffpreise und neuerliche Währungsrisiken aus China. Beide Faktoren sind unweigerliche Begleiterscheinungen eines stärkeren US-Dollars.

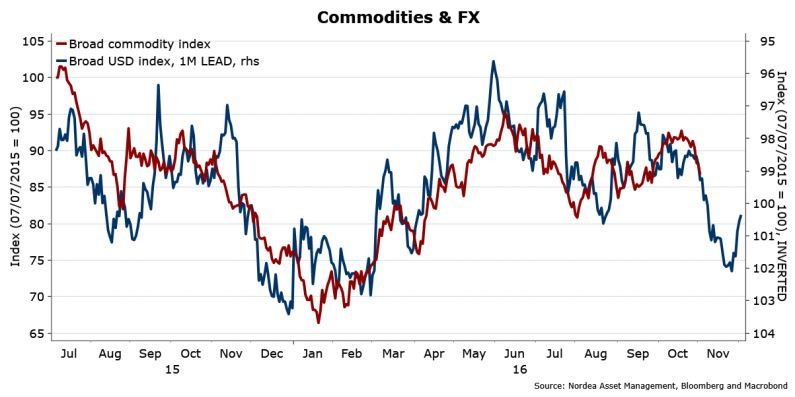

So belastet ein starker US-Dollar normalerweise die Rohstoffe, da diese meist auf US-Dollar lauten und entsprechend teurer werden. Das schwächt die Gesamtnachfrage. Seit dem Sommer haben sich die Rohstoffpreise jedoch recht gut geschlagen. Die letzten Monate mit anhaltend robusten Rohstoffkursen haben zu einem Phänomen beigetragen, das einige als „Paradigmenwechsel“ im Aktiensegment bezeichnen. Gemeint ist die beginnende Outperformance von zyklischen Sektoren. Aus unserer Sicht aber kann die Kombination aus einem starken US-Dollar und hohen Rohstoffpreisen nicht von Dauer sein. Einbussen auf der einen oder anderen Seite sind unausweichlich, entweder im Rohstoffsegment oder beim US-Dollar. Wie die Abbildung unten zeigt, nimmt der US-Dollar tendenziell die Entwicklung am Rohstoffmarkt vorweg. Sie illustriert zudem, dass bereits durch die bisherige Dollarstärke signifikante Preisrisiken im Rohstoffmarkt entstanden sind. Diese dürften sich wohl nicht in Wohlgefallen auflösen, eher im Gegenteil. Entweder weil die US-Notenbank die Leitzinsen anhebt oder weil eine erneute wirtschaftliche Abschwächung Wachstumsängste weckt und den US-Dollar wegen seiner Qualitäten als Fluchtwährung letztendlich stützt. Insgesamt ist die Wahrscheinlichkeit hoch, dass die Rohstoffpreise in den nächsten Wochen sinken. An den Aktienmärkten käme in diesem Falle der Trend, aus defensiven Sektoren in stärker zyklische Sektoren umzuschichten, zum Erliegen. Auch die Rohstoffproduzenten im Schwellenländeruniversum würden zwangsläufig wieder unter Druck geraten. Anders ausgedrückt: Ein starker US-Dollar ist eine latente Bedrohung für einige der derzeit beliebtesten Positionierungen im Markt.

Mit dem starken Dollar war, und dies ist der zweite Aspekt, auf den wir hier eingehen wollen, eine Schwächung der chinesischen Währung verbunden. Letztere notiert aktuell auf ihrem niedrigsten Niveau seit 2010. Dadurch sind chinesische Produkte günstiger. China mit seiner immer noch stark industrielastigen Wirtschaft kann entsprechend mehr exportieren, gleichzeitig nimmt aber der Deflationsdruck weltweit zu. Das könnte die aktuellen Reflationsbestrebungen stoppen und stellt eindeutig ein Abwärtsrisiko für Risikoanlagen und besonders die Schwellenländer dar. Auch die Gefahr von Kapitalabflüssen aus China und damit eines weiteren Anstiegs der finanziellen Risiken insgesamt nimmt zu. Die jüngst fallenden chinesischen Währungsreserven sind bereits ein klares Warnsignal.

Letztlich heisst das: Wenn der US-Dollar weiter aufwertet, stellen sich unter Umständen auch wieder viele Risiken ein, die den Markt im Jahr 2015 umgetrieben haben, wenn auch in etwas abgeschwächter Form, weil der Dollar bisher weniger schnell zulegt. Sofern dieser Trend anhält und Erinnerungen an 2015 wach werden, verlieren wir unter Umständen auch noch die letzte Chance auf ein fulminantes Jahresende an den Börsen. Die US-Wahlen spielen in diesem Zusammenhang ebenfalls eine nennenswerte Rolle: beide Kandidaten plädieren für höhere Staatsausgaben, die zu höheren Zinsen und damit auch zu einem stärkeren US-Dollar führen würden. Zum allermindesten würden dann einige der bislang beliebtesten Positionierungen deutlich an Popularität verlieren. Vielleicht sieht die Fed in diesem Fall sogar von einer Zinserhöhung im Dezember ab, denn ein stärkerer US-Dollar sorgt für eine angespanntere Finanzlage und würde letztendlich der Fed die Arbeit abnehmen. Das US-Dollar-Risiko wird zwar selten thematisiert, ist dadurch aber nicht weniger real.“

Abb. 1: US-Dollar vs. Rohstoffe – das Risiko steigt

Performanceergebnisse der Vergangenheit lassen keine Rückschlüsse auf die zukünftige Entwicklung eines Investmentfonds oder Wertpapiers zu. Wert und Rendite einer Anlage in Fonds oder Wertpapieren können steigen oder fallen. Anleger können gegebenenfalls nur weniger als das investierte Kapital ausgezahlt bekommen. Auch Währungsschwankungen können das Investment beeinflussen. Beachten Sie die Vorschriften für Werbung und Angebot von Anteilen im InvFG 2011 §128 ff. Die Informationen auf www.e-fundresearch.com repräsentieren keine Empfehlungen für den Kauf, Verkauf oder das Halten von Wertpapieren, Fonds oder sonstigen Vermögensgegenständen. Die Informationen des Internetauftritts der e-fundresearch.com AG wurden sorgfältig erstellt. Dennoch kann es zu unbeabsichtigt fehlerhaften Darstellungen kommen. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Websites, auf die mittels Hyperlink verwiesen wird. Die e-fundresearch.com AG lehnt jegliche Haftung für unmittelbare, konkrete oder sonstige Schäden ab, die im Zusammenhang mit den angebotenen oder sonstigen verfügbaren Informationen entstehen.

Das NewsCenter ist eine kostenpflichtige Sonderwerbeform der e-fundresearch.com AG für Asset Management Unternehmen. Copyright und ausschließliche inhaltliche Verantwortung liegt beim Asset Management Unternehmen als Nutzer der NewsCenter Sonderwerbeform. Alle NewsCenter Meldungen stellen Presseinformationen oder Marketingmitteilungen dar.