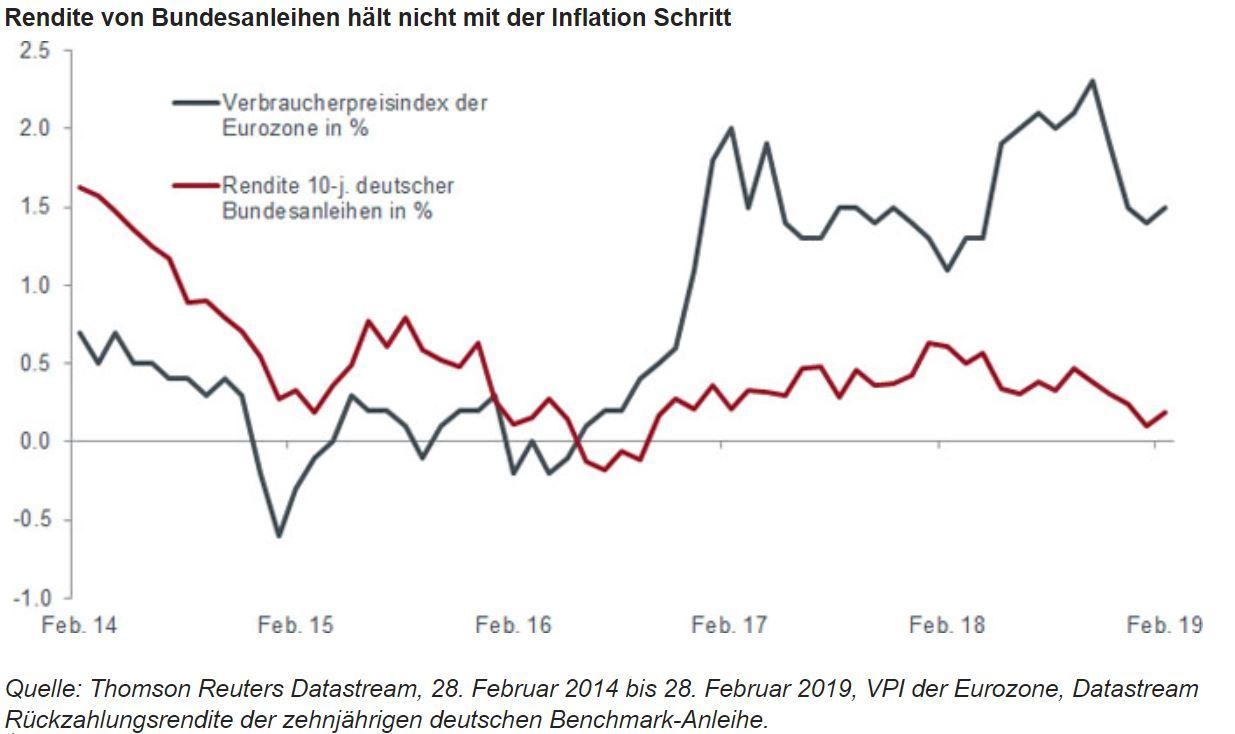

Derzeit wird erwartet, dass der Leitzins in der Eurozone nahe Null bleiben wird, so wie er sich seit März 2016 bewegt. Tatsächlich ließ die EZB auf ihrer Sitzung im März 2019 verlauten, dass die Zinsen bis zum Jahresende auf dem aktuellen Stand verharren werden. Mangels höheren Preisauftriebs oder eines Wachstumsschubs dürfte das die Renditen von Staatsanleihen auf niedrigem Niveau verankern. Für Anleger auf der Suche nach laufenden Erträgen bleiben damit nur die spärlichen Reste am sichersten Ende des Kreditspektrums: Deutsche Bundesanleihen mit drei Monaten Laufzeit warfen Anfang März Minusrenditen ab, und selbst zehnjährige Bunds schafften es mit weniger als 0,1 Prozent nur knapp ins Plus. (Thomson Reuters Datastream, 7. März 2019) Bei einer Inflationsrate in der Eurozone von 1,5 Prozent per Ende Februar müssen Anleger in Bundesanleihen Einbußen bei ihrer realen Kaufkraft als Gegenleistung für den Schutz ihres Kapitals durch den deutschen Staat hinnehmen.

Wer sich im Kreditspektrum hin zu Investment-Grade-Unternehmensanleihen bewegt, kann bei diesen Schuldtiteln von Unternehmen mit Ratings von AAA+ bis BBB- höhere Erträge einstreichen. Der ICE BofAML Euro Corporate Index etwa liefert eine Rendite von 1,0 Prozent. (Bloomberg, 7. März 2019) Doch erst unterhalb des Investment-Grade-Spektrums bei Hochzinsanleihen wird die Rendite wirklich faszinierend: Der ICE BofAML European Currency High Yield Index lockt Anleger mit ganzen 4,1 Prozent. (Bloomberg, 7. März 2019)

Diese Rendite beinhaltet eine Prämie für das sehr reale Risiko, dass ein Unternehmen zahlungsunfähig wird und seinen Verpflichtungen zur Zahlung des Zinskupons (regelmäßige Zinszahlungen) oder Rückzahlung des Kapitals an die Anleger nicht nachkommt. Laut Ratingagentur Moody's hielten sich die Ausfälle bei Hochzinsanleihen in Europa in den letzten zwölf Monaten bis Februar 2019 mit nur 0,9 Prozent sehr in Grenzen. Den Erwartungen zufolge werden sie zwar nicht so niedrig bleiben, aber in den kommenden zwölf Monaten unter dem Durchschnitt der letzten 15 Jahre von 2,7 Prozent verharren, da Refinanzierungen auch weiter verfügbar sein und die Zinsen niedrig bleiben dürften.

Unternehmen auf der Suche nach Kapital sollten in der Lage sein, Anleger zu finden, die ihnen ihre Anleihen bereitwillig abnehmen, solange sich die wirtschaftlichen Aussichten nicht zu sehr eintrüben. Angesichts der besonderen Risiken von Hochzinsanleihen lohnt es sich, die Fundamentaldaten der Unternehmen genau unter die Lupe zu nehmen. Als Anlageklasse beinhalten Hochzinsanleihen ein breites Spektrum von Unternehmensemittenten mit sehr unterschiedlicher Bonität. Zwischen einer Hochzinsanleihe, die im Ratingspektrum B- eingestuft ist, und einer Anleihe der höchsten Qualität BB+ liegen Welten. So hat die Ratingagentur Standard & Poor's zwischen 1981 und 2017 Daten über europäische Hochzinsanleihen gesammelt, die zeigen, dass über einen Zeitraum von fünf Jahren 23,99 Prozent der Anleihen mit Rating B- ausgefallen sind. Bei denen mit Rating BB+ waren es nur 0,56 Prozent. Zweifellos gibt es einen direkten Zusammenhang zwischen dem Erzielen einer höheren Rendite und der Übernahme eines höheren Ausfallrisikos.

Wichtiger aber als die Bonität ist vermutlich, in welche Richtung die Reise bei einem Unternehmen geht. Mit einem Rating von BB-, aber sich verbessernden Fundamentaldaten ist ein Unternehmen möglicherweise attraktiver als eines, das mit BB+ geratet, dessen Ausblick aber wenig rosig ist. Dies gilt besonders in der heutigen Zeit, in der die Disruption das Geschäftsmodell eines Unternehmens über den Haufen werfen und seinen Cashflow untergraben kann. Jüngste Zahlungsausfälle sind symptomatisch für diese disruptiven Veränderungen: So wurde beispielsweise das italienische Bauunternehmen Astaldi Opfer der schwachen Wirtschaft Italiens, die seinen Schuldendienst enorm verteuert hat. Hinzu kamen die politischen Turbulenzen in der Türkei, die seinen Bemühungen, sich Kapital aus Anlagenverkäufen zu beschaffen, einen Strich durch die Rechnung machten. Beim britischen Regionalzeitungsverlag Johnston Press waren der Trend zur Nutzung von Online-Medien und zur digitalen Werbung die Gründe für massive Umsatzverluste.

In die andere Richtung entwickeln sich Unternehmen, die von verbesserten Rahmenbedingungen oder Selbsthilfemaßnahmen profitieren. Bei solchen Firmen dürften die Anleihekurse steigen oder zumindest stabil bleiben, da Anleger mehr Vertrauen in ihre Schuldendienstfähigkeit haben. In Großbritannien arbeitet die Supermarktkette Tesco daran, ihre Nettoverschuldung zu reduzieren, und hat Discountern den Kampf angesagt. Das hat die Ratingagentur Fitch bereits mit einem Investment-Grade-Rating belohnt. Schon bald könnte Tesco den vollen Investment-Grade-Status erhalten, wenn eine der beiden anderen Ratingagenturen nachzieht. Zu den Unternehmen, die 2018 in die Investment-Grade-Kategorie hochgestuft wurden, gehören der finnische Zellstoff- und Papierkonzern Stora Enso und das globale Stahlunternehmen ArcelorMittal mit Sitz in Luxemburg.

Nun könnte man vermuten, dass die makroökonomischen Rahmenbedingungen bestimmen, wann Unternehmen auf Hochzinsniveau zurück- (gefallene Engel) und wann sie auf Investment-Grade-Niveau hochgestuft werden (aufgehende Sterne). Die Realität ist jedoch etwas vielschichtiger. Häufig dauert es eine ganze Weile, bis sich eine Konjunkturflaute bei den Unternehmen niederschlägt. In den Jahren 2008/09 gab es nur wenige gefallene Engel. Anders als in den Jahren 2015/16, als der rasante Ölpreisverfall die Ratings einer ganzen Branche auf Talfahrt schickte. Man sieht also: Hohe Renditen sind wirklich faszinierend.

Tom Ross, Portfoliomanager, Janus Henderson Investors