Im Privatkundengeschäft verzeichnete Union Investment im Jahr 2018 mit 7,5 Mrd. Euro (2017: 9,9 Mrd. Euro) trotz der turbulenten Börsen den drittbesten Absatz innerhalb der letzten zehn Jahre. Der Bestand privater Gelder blieb mit 135,7 Mrd. Euro knapp unter dem Höchststand des Vorjahres (2017: 136,0 Mrd. Euro).

Im Zentrum des Interesses standen erneut vor allem Multi-Asset-Lösungen, Offene Immobilienfonds und das ratierliche Fondssparen. Bei den Multi-Asset-Lösungen waren vor allem die PrivatFonds mit Nettomittelzuflüssen von 3,2 Mrd. Euro (2017: 4,7 Mrd. Euro) gefragt. Zum Jahresende verwalteten die sechs PrivatFonds insgesamt 23,1 Mrd. Euro.

Die vier Offenen Immobilien-Publikumsfonds für Privatkunden verbuchten im letzten Jahr Nettomittelzuflüsse in Höhe von 1,7 Mrd. Euro (2017: 2,3 Mrd. Euro), obwohl die Nachfrage aufgrund des begrenzten Angebots an Qualitätsimmobilien nur zu einem kleinen Teil bedient werden konnte. „Das betreute Immobilienvermögen übersprang erstmals die Marke von 40 Milliarden Euro. Dies zeigt: Der Offene Immobilienfonds erfreut sich großer Beliebtheit und setzt im Jahr seines 60-jährigen Bestehens seine Erfolgsgeschichte fort“, sagte Reinke.

Die erfolgreiche Geschichte im ratierlichen Fondssparen schrieb Union Investment auch im letzten Jahr fort. So erzielten Riester-Sparpläne einen stabilen Nettoabsatz von rund 1,2 Mrd. Euro. 1,87 Millionen Riester-Sparer hielten dabei einen Bestand von 16,7 Mrd. Euro. Die Zahl der klassischen Fondssparpläne wuchs im Jahresvergleich um 378.000 auf knapp 2,3 Millionen Verträge und verdoppelte sich so innerhalb der letzten drei Jahre.

„Es freut uns besonders, dass heute 95 Prozent der Sparpläne in Aktien-, Misch- oder Offenen Immobilienfonds angelegt werden. Vor fünf Jahren waren es noch 78 Prozent“, führte Reinke aus. Darüber hinaus stieg in den vergangenen fünf Jahren die durchschnittliche Sparrate pro Kunde von 112 auf 162 Euro. „Der Fondssparplan ist dort angekommen, wofür er vor fünfzig Jahren konzipiert wurde. Die Idee, sich über den Fondssparplan mit monatlichen kleinen Beträgen den Zugang zu den weltweiten Kapitalmärkten zu sichern, erfährt heute bei genossenschaftlichen Kunden hohe Akzeptanz. Was als scheinbar langweiliger Ladenhüter begann, ist zur zentralen Lösung in der Evolution des Sparens geworden“, so Reinke weiter. Inzwischen lässt sich mehr als die Hälfte des Neugeschäfts mit Privatkunden dem regelmäßigen Sparen zuordnen. So kamen 2018 inklusive vermögenswirksamer Leistungen und Altersvorsorge Zuflüsse von 5,5 Mrd. Euro (2017: 4,9 Mrd. Euro) zustande. Insgesamt verwaltete Union Investment zum Ende des Jahres 2018 mit klassischen Fondssparplänen, VL-Verträgen und Riester-Sparplänen 4,8 Millionen Sparverträge mit einem Gesamtvolumen von 34,6 Mrd. Euro.

„In Zusammenarbeit mit 915 Genossenschaftsbanken ist es uns gemeinsam gelungen, auch in schwierigen Kapitalmarktphasen den langfristigen Nutzen einer ausgewogenen Vermögensstruktur bei unseren Kunden zu adressieren. Für diese Leistung möchte ich mich bei unseren Partnerbanken herzlich bedanken“, hob Reinke hervor.

Abnehmende Dynamik im Nettoabsatz mit institutionellen Anlegern

Im Geschäft mit institutionellen Kunden ließ die Dynamik im Neumittelabsatz mit 7,8 Mrd. Euro (2017: 15,2 Mrd.) deutlich nach. Die Assets under Management im institutionellen Geschäft blieben mit 187,7 Mrd. Euro auf dem Niveau des vor einem Jahr erzielten Höchststands von 187,9 Mrd. Euro. Dabei stand das Ziel institutioneller Anleger, ihre Portfolios breiter zu diversifizieren, weiter im Vordergrund. Mit steigender Volatilität an den Kapitalmärkten kam es zu zwei unterschiedlichen Handlungsweisen: Einerseits bauten institutionelle Investoren, die jährlich bilanzieren müssen, Risikopositionen ab, andererseits suchten institutionelle Kunden mit längerem Atem gezielt Renditechancen und investierten sehr selektiv, zum Beispiel in konzentrierte Portfolios. „Wir verzeichneten Abflüsse im kurzlaufenden Rentenbereich und Gewinnmitnahmen bei Unternehmensanleihen, während speziell ausgerichtete Aktienfonds, Mischfonds und Offene Immobilienfonds Zuflüsse verbuchten“, führte Reinke aus.

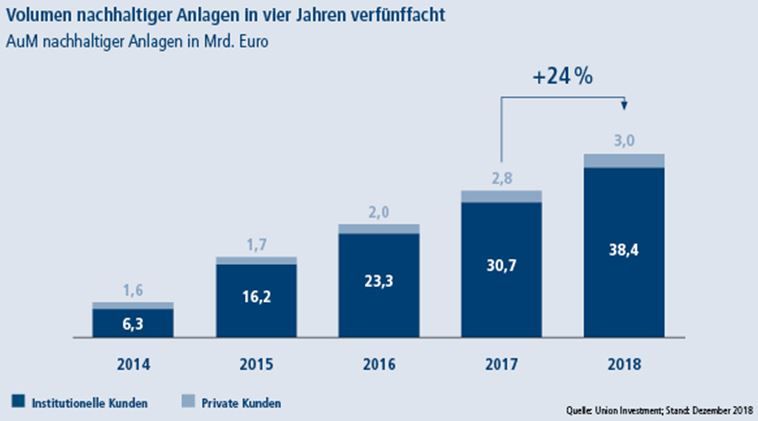

Unverändert groß blieb das Interesse institutioneller Anleger an nachhaltigen Investmentmöglichkeiten. So konnte Union Investment den Bestand an nachhaltig gemanagten Assets über alle Kundengruppen von 33,5 Mrd. Euro auf 41,4 Mrd. Euro im Jahr 2018 ausbauen.

Nachhaltigkeit wird zum Erfolgsfaktor für Asset Manager

Die Zahlen belegen, dass Nachhaltigkeit dabei ist, neben Rendite, Sicherheit und Liquidität zur vierten Dimension der Geldanlage zu werden. Derzeit wird die Nachfrage noch von institutionellen Investoren bestimmt, auch wenn das Interesse bei den Privatkunden steigt. „Bereits ein Viertel aller von uns beobachteten Mandatsausschreibungen im institutionellen Bereich hatte 2018 einen Bezug zur Nachhaltigkeit, und auch Privatkunden verbinden Nachhaltigkeit zunehmend mit der Geldanlage“, sagte Alexander Schindler, Vorstand von Union Investment, auf der gleichen Veranstaltung. Zudem treibt die EU-Kommission mit ihrem Aktionsplan das Thema Nachhaltigkeit voran. So müssen zukünftig Nachhaltigkeitsrisiken von institutionellen Anlegern wie Pensionskassen oder Versicherern offengelegt werden, und selbst bei nicht explizit nachhaltigen Fonds wird es zu Minimalanforderungen bei den ESG-Dimensionen (Environment, Social, Governance = Umwelt, Soziales, Unternehmensführung) kommen. „Die Regulierung macht die Integration der ESG-Kriterien in der Investmentanalyse zur Treuhänderpflicht. Wir sehen uns hier als Marktführer in Deutschland und aufgrund unserer fast dreißigjährigen Erfahrung mit nachhaltigen Investments sehr gut aufgestellt“, betonte Schindler. Dennoch wird weiter in den Kompetenzaufbau sowie die notwendigen Systeme investiert. Dabei liegt der Fokus auf der Verflechtung von konventioneller Investmentanalyse und ESG-Research. Hier hat Union Investment bereits begonnen, sich gezielt zu verstärken. Im laufenden Jahr soll das ESG-Analystenteam um weitere fünf Personen aufgestockt sowie das hauseigene Researchtool SIRIS weiterentwickelt werden. „Unser Zielbild ist eine umfassende ESG-Integration über alle wesentlichen Anlageklassen hinweg. In fünf Jahren werden beim gesamten von Union Investment verwalteten Vermögen ESG-Standards bei der Investmentanalyse berücksichtigt, die denen der heutigen nachhaltigen Anlagelösungen entsprechen. Nachhaltigkeit wird damit zum neuen Standard“, resümierte Schindler.