Archiv-Beitrag: Dieser Artikel ist älter als ein Jahr.

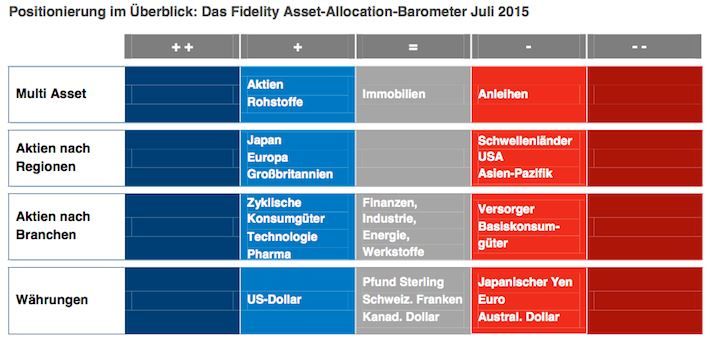

Das Asset-Allocation-Barometer spiegelt die Meinung von Fidelity Solutions, dem Multi-Asset-Team von Fidelity Worldwide Investment, wider.Die Wachstumsdynamik ist weitgehend unverändert und spricht nach wie vor für eine Übergewichtung von Aktien verglichen mit Anleihen. Da die Verhandlungen mit Athen vorerst in den Hintergrund getreten sind, haben wir aus taktischen Erwägungen Aktien zugekauft. Die leicht gestiegene Inflation verbessert zudem das Umfeld für Rohstoffe. Daher gewichten wir diese Assetklasse erstmals seit November 2013 wieder über. Unter den großen Anlageregionen bevorzugen wir Japan. Hier wirken sich positive Gewinnrevisionen und die äußerst expansive Geldpolitik günstig aus. Die Schwellenländer und die USA gewichten wir dagegen weiter unter. Neutral sind wir inzwischen in der Energiebranche positioniert, passend zu unserem weniger pessimistischen Ausblick für Rohstoffe. Dagegen haben wir die zinsempfindliche Basiskonsumgüterbranche auf untergewichtet reduziert. Bei Währungen sind wir im Euro wieder untergewichtet und schätzen den Ausblick für den japanischen Yen weiter negativ ein. Anlageklassen: Rohstoffe erstmals seit November 2013 nicht mehr untergewichtet

Das wirtschaftliche Umfeld ist für Aktien weiter günstig. Wir hatten die Übergewichtung in Aktien im Juni verringert, nach den möglicherweise aber etwas übertriebenen Korrekturen im Zuge der Griechenlandkrise in den letzten Wochen die Gewichtung aus taktischen Gründen wieder angehoben. Anleihen gewichten wir unter. Nach wie vor sind wir der Meinung, dass die Fed die Zinsen früher anheben wird als viele Marktteilnehmer erwarten. Dafür sprechen der starke Trend am Arbeitsmarkt und Anzeichen, dass die Inflation die Talsohle durchschritten hat. In Rohstoffen sind wir inzwischen leicht übergewichtet und haben damit die seit November 2013 bestehende Untergewichtung beendet. Beim Öl setzte die Reaktion auf der Angebotsseite im letzten Oktober ein und dürfte sich in einem Produktionsrückgang niederschlagen. Die Fundamentaldaten für Immobilien sind günstig. Höhere Zinsen könnten aber die Bewertungen von REITs unter Druck bringen.

Aktien nach Regionen: Japan und Europa weiter übergewichtet

In US-Aktien bleiben wir untergewichtet, unter anderem, weil der starke Dollar auf den Unternehmensgewinnen lastet. Die Übergewichtung bei japanischen Aktien haben wir nach Kursgewinnen verringert. Beflügelt werden sie von den Stimulusmaßnahmen der japanischen Notenbank. Zudem bieten japanische Aktien die beste Möglichkeit, sich für eine Wachstumsbelebung in den USA zu positionieren. In europäischen Aktien sind wir nicht mehr ganz so stark übergewichtet. Für Griechenland hat man sich zwar auf ein neues Hilfspaket verständigt, dessen Umsetzung dürfte jedoch schwierig werden. Daher rechnen wir mit weiteren Schwankungen. Schwellenländer haben wir untergewichtet. Der Druck von der Rohstoffseite hat zwar nachgelassen, aber der starke Dollar und die Wachstumsabkühlung in China machen ihnen weiter zu schaffen.

Aktien nach Branchen: Pharmabranche ist unser Favorit, zinssensitive Branchen untergewichtet

Zu unseren Favoriten gehört die Pharmabranche mit ihrer starken Produkt-Pipeline. Die Übergewichtung in der zyklischen Konsumgüterbranche haben wir etwas zurückgefahren, da einige Faktoren, die den Konsum stützen, wie niedrigere Benzinpreise und Hypothekenzinsen, langsam an Kraft verlieren. Leicht übergewichtet haben wir die Technologiebranche, der die Erholung der US-Wirtschaft zugutekommt. Auf neutral angehoben haben wir die bislang untergewichteten Branchen Energie und Werkstoffe, da sich der fundamentale Angebots-Nachfrage-Ausblick für den Ölpreis aufgehellt hat. In der zinssensitiven Basiskonsumgüterbranche sind wir inzwischen untergewichtet.

Währungen: US-Dollar als einzige Währung übergewichtet

Den US-Dollar haben wir als einzige Währung übergewichtet. Durch die vorübergehende Flaute der US-Wirtschaft hatte der Dollar zwar an Boden verloren. Die Fed wird unseres Erachtens aber die erste große Zentralbank sein, die die Zinsen erhöht. Untergewichtet sind wir im japanischen Yen. Wegen der Stimulusmaßnahmen der dortigen Zentralbank wird die japanische Währung wohl weiter schwächeln. Auch im Euro sind wir wieder untergewichtet. Da die EZB entschlossen ist, ihre Bilanz zu vergrößern, hält der Abwärtsdruck auf die Gemeinschaftswährung an. Das Pfund Sterling und der Schweizer Franken sind in unseren Portfolios neutral gewichtet. Den kanadischen Dollar haben wir ebenfalls neutral gewichtet, im australischen Pendant sind wir leicht untergewichtet. Beide Währungen reagieren empfindlich auf Rohstoffpreise. Aber die australische Zentralbank ist eher geneigt, ihre Politik weiter zu lockern.

Performanceergebnisse der Vergangenheit lassen keine Rückschlüsse auf die zukünftige Entwicklung eines Investmentfonds oder Wertpapiers zu. Wert und Rendite einer Anlage in Fonds oder Wertpapieren können steigen oder fallen. Anleger können gegebenenfalls nur weniger als das investierte Kapital ausgezahlt bekommen. Auch Währungsschwankungen können das Investment beeinflussen. Beachten Sie die Vorschriften für Werbung und Angebot von Anteilen im InvFG 2011 §128 ff. Die Informationen auf www.e-fundresearch.com repräsentieren keine Empfehlungen für den Kauf, Verkauf oder das Halten von Wertpapieren, Fonds oder sonstigen Vermögensgegenständen. Die Informationen des Internetauftritts der e-fundresearch.com AG wurden sorgfältig erstellt. Dennoch kann es zu unbeabsichtigt fehlerhaften Darstellungen kommen. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Websites, auf die mittels Hyperlink verwiesen wird. Die e-fundresearch.com AG lehnt jegliche Haftung für unmittelbare, konkrete oder sonstige Schäden ab, die im Zusammenhang mit den angebotenen oder sonstigen verfügbaren Informationen entstehen.

Das NewsCenter ist eine kostenpflichtige Sonderwerbeform der e-fundresearch.com AG für Asset Management Unternehmen. Copyright und ausschließliche inhaltliche Verantwortung liegt beim Asset Management Unternehmen als Nutzer der NewsCenter Sonderwerbeform. Alle NewsCenter Meldungen stellen Presseinformationen oder Marketingmitteilungen dar.