Da die Notenbanken die Umsetzung ihrer monetären Hilfsmaßnahmen seit der Finanzkrise, allmählich schrittweise zurückfahren, rechnen die Befragten im nächsten Jahr mit Wertschwankungen. Um ihre Portfolios entsprechend auszurichten, erhöhen die Institutionellen deshalb auch ihre Engagements in nicht-traditionellen Anlageformen wie Private Equity, privaten Krediten, Infrastruktur-Investments und Immobilien als Alternativen zu Anleihen. Außerdem möchten die Anleger angesichts eines dicht gedrängten Marktes auf diese Weise höhere Renditen erzielen.

Oliver Bilal, Head of International Sales and Marketing, bei Natixis Investment Managers erklärt dazu: „Weltweit sind sich die institutionellen Investoren des instabilen Marktumfelds, der verzerrten Assetpreise sowie der systemischen Risiken, für welche die Interventionen der Notenbanken und die zunehmende Beliebtheit passiver Investments gesorgt haben, absolut bewusst. So setzen sie auch weiterhin auf aktives Management, um das aktuelle Marktumfeld bewältigen zu können. Darüber hinaus sind sie zuversichtlich, dass ihre Portfolios entsprechend aufgestellt sind, um auch zukünftigen Marktumfeldern trotzen zu können. Allerdings warnen sie davor, dass Privatanleger die systemischen Risiken, mit denen passive Investments einhergehen, nicht wirklich im Blick haben.“

Natixis hat Entscheidungsträger von 500 institutionellen Investmentgesellschaften befragt, die insgesamt Anlagegelder von mehr als 19 Bio. US-Dollar verwalten. Zu ihren Kunden zählen Pensionäre, Staaten, Versicherungsgesellschaften und andere Institute. Diese Umfrage zeigt auch, dass 59% der Institutionellen der Auffassung sind, dass die Volatilität durch die Mittelzuflüsse in passive Investments künstlich gesenkt worden ist. Parallel dazu gibt über die Hälfte der Befragten (57%) an, dass das Wachstum im Bereich passive Investments die relativen Aktienkurse verzerrt und gleichzeitig systemische Marktrisiken verursacht (63%), über die sich Privatanleger nach Einschätzung von 72% gar nicht im Klaren sind.

An den Märkten mit aktiven Investments navigieren

Institutionelle Investoren setzen in zunehmendem Maße auf aktive Anlagestrategien. So sind 76% inzwischen davon überzeugt, dass das aktuelle Marktumfeld aktivem Portfoliomanagement zugute kommen dürfte.

Darüber hinaus vertritt eine Mehrheit von 57% der Institutionellen die Auffassung, dass sich aktive Investmentansätze im direkten Vergleich langfristig besser entwickeln als passive Strategien. Drei Viertel der Befragten (75%) geben an, dass aktiv agierende Manager Anlagechancen an den Schwellenländermärkten erfolgreicher identifizieren können. Ein ähnlich hoher Anteil der Institutionellen (74%) ist der Meinung, dass aktive Manager bessere Möglichkeiten bieten, in unkorrelierte Anlageklassen zu investieren.

Oliver Bilal fügt hinzu: „Die Steuerung von Kursverlustrisiken wird 2018 eine noch größere Herausforderung darstellen. Allerdings sollte man das neue Jahr auch als Chance betrachten. Schließlich können Wertschwankungen für jene, die von ihnen profitieren können auch höhere Erträge zur Folge haben. Allerdings neigen institutionelle Investoren ohne ein wirklich breit diversifiziertes und nachhaltiges Risikomanagement auf Portfolioebene dazu, lediglich auf Marktkorrekturen und Wertschwankungen zu reagieren statt solche Entwicklungen auszunutzen. Im Jahr 2018 dürften sich die Märkte wechselhafter und volatiler entwickeln. Deshalb werden an den Märkten für aktive Investments wohl wesentlich aktivere Denkansätze erforderlich sein.“

Anleihenblasen vs. Wertschwankungen an den Aktienmärkten

Mit drei Vierteln (77%) vertritt die überwiegende Mehrheit der Institutionellen die Auffassung, dass das lang anhaltende Niedrigzinsumfeld zu der Entstehung von Asset-Blasen geführt hat. 62% der institutionellen Investoren sorgen sich mit Blick auf das Jahr 2018 bei ihren Portfolios vor allem um steigende Zinsen. Schließlich könnte ein solcher Anstieg bei Anleihen eine Korrekturphase auslösen.

Die Umfrage zeigt auch, dass Preisblasen bei Vermögenswerten den geopolitischen Ereignissen – die angesichts der jüngsten Entwicklungen 74% der Befragten beunruhigen – allmählich Konkurrenz machen. Gleichzeitig werden die Assetpreisblasen von den Institutionellen bereits als größere Gefahr für ihre Investmentperformance im Jahr 2018 angesehen als ein Anstieg der Zinsen (61%).

Die institutionellen Investoren sind ferner der Ansicht, dass von den traditionellen Anlageklassen vor allem am Anleihenmarkt eine Blasenbildung droht. So rechnen mit 42% inzwischen fast doppelt so viele institutionelle Investoren mit einer Anleihenblase wie mit einer Immobilienblase (23%). Und selbst von jenen 64% der Befragten, die eine Blasenbildung bei Bitcoins erwarten, ist man damit nicht mehr allzu weit entfernt.

Oliver Bilal ergänzt: „Da praktisch Anleiheninvestments aller Art der zunehmenden Gefahr weltweit nachhaltig steigender Zinsen ausgesetzt sind, betrachten viele institutionelle Investoren das aktuelle Bewertungsniveau am Anleihenmarkt mittlerweile skeptisch. Aus diesem Grund halten die Investoren zunehmend nach Anlagealternativen und unkorrelierten Investmentlösungen Ausschau, um den Herausforderungen des Marktes im Jahr 2018 besser begegnen zu können.“

Ein großer Teil der institutionellen Investoren (30%) beobachtet momentan auch an den Aktienmärkten eine Blasenbildung. Allerdings dürften eher erneut aufkommende Wertschwankungen (statt nachhaltiger Korrekturphasen) die Aktienmärkte im Jahr 2018 prägen. So rechnet eine überwiegende Mehrheit von 78% der Institutionen für das nächste Jahr mit einem Anstieg der Volatilität an den Aktienmärkten. Obwohl in diesem Jahr kaum Wertschwankungen zu beobachten gewesen sind, halten die meisten institutionellen Investoren (59%) diesen Umstand für nicht dauerhaft und machen sich sogar ernsthafte Sorgen.

Die Jagd nach Diversifikation

Institutionelle Investoren setzen mittlerweile in größerem Maße sowohl auf Aktien als auch auf unkorrelierte alternative Investments, um derartigen Herausforderungen am Markt zu trotzen:

- Die Aktienausrichtung ist auf 37,1% angestiegen (gegenüber 33,8% im Jahr 2016); gleichzeitig ist die Allokation in Anleihen leicht von 35,0% (2016) auf 33,9% zurückgegangen.

- Ein Drittel der institutionellen Investoren (33%) verringert zurzeit die Engagements in Hochzins-Unternehmensanleihen. Parallel dazu reduziert ein Viertel (26%) die Positionen in Staatsanleihen. Darin spiegeln sich möglicherweise die Ängste vor einer Blasenbildung bei den Anleihenbewertungen wider.

- Fast zwei Drittel der Befragten (64%) sind der Ansicht, dass Anleihen ihrer traditionellen Aufgabe bei der Risikosteuerung auf Portfolioebene mittlerweile nicht mehr gerecht werden. Gleichzeitig vertreten 60% der Institutionellen die Auffassung, dass traditionelle Anlagen inzwischen eher eine zu enge Korrelation zueinander aufweisen, um wirklich voneinander unabhängige Erträge zu generieren.

- Im Gegensatz dazu halten 78% der Befragten den verstärkten Einsatz alternativer Investments für eine effektive Möglichkeit, das Risiko zu steuern. Fast genauso viele Institutionelle gehen sogar noch weiter und betrachten alternative Investments für die Diversifikation des Portfoliorisikos als unerlässlich (70% im Vergleich zu 67% aus dem Vorjahr).

- Bei alternativen Investments besteht ferner Kaufinteresse an illiquiden Papieren. So sind 74% der institutionellen Investoren der Meinung, dass die potenziellen Erträge solcher Anlagen das Risiko infolge festgelegter Anlagezeiträume trotzdem angemessen kompensieren. Am beliebtesten sind in diesem Zusammenhang Private Equity Investments. So stocken 39% der Institutionellen ihre Engagements in Private Equity momentan auf. Gleichzeitig sind zwei Drittel (67%) mit der Performance der in ihrem Portfolio enthaltenen Private Equity-Investments zufrieden.

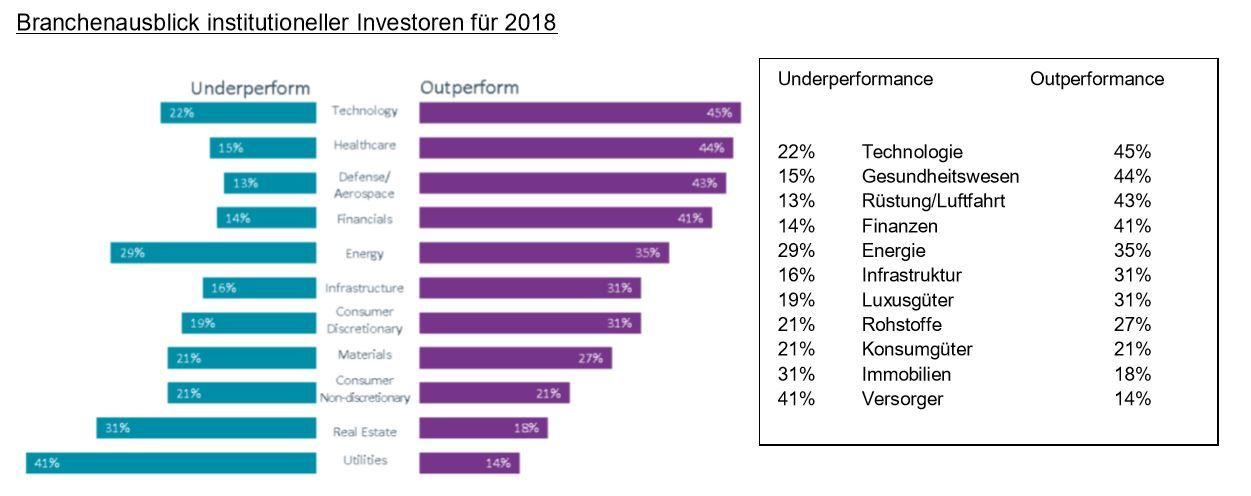

- Auf Branchenebene erwarten die meisten Institutionellen (45%), dass sich der Technologiesektor im Jahr 2018 überdurchschnittlich entwickeln wird, gefolgt von den Segmenten Gesundheitswesen (44%), Rüstung/Luftfahrt (43%) und Finanzen (41%). Siehe auch „Branchenausblick institutioneller Investoren für 2018“.

Im direkten Vergleich zu Anleihen bieten Schuldverschreibungen nach Einschätzung von über drei Viertel der institutionellen Investoren höhere risikobereinigte Erträge als ihre Anleihenpendants (im letzten Jahr waren es lediglich 73%). Aktuell erhöhen 36% der Institutionellen ihre Positionen bei Schuldverschreibungen.

Parallel dazu setzt sich allmählich auch eine längerfristige Einschätzung bezüglich der Nachhaltigkeit von Erträgen durch. So erwarten drei von fünf Institutionellen (60%), dass die Berücksichtigung ökologischer und sozialer Kriterien sowie von Aspekten der Corporate Governance in den nächsten fünf Jahren für alle Manager zum Standard werden wird. Der Grund dafür scheint sowohl praktischer als auch moralischer Natur zu sein, denn eine ähnlich große Mehrheit (59%) ist davon überzeugt, dass ESG-Investments durchaus auch Alpha-Chancen bieten.

Oliver Bilal erläutert: „Neben Zinserhöhungen und zunehmenden Wertschwankungen wappnen sich die institutionellen Investoren zurzeit für eine mögliche Bildung von Asset-Blasen und eine entsprechende Korrektur. Jenseits des traditionellen Zusammenspiels von Anleihen und Aktien suchen viele institutionelle Investoren auch in alternativen Anlagestrategien Zuflucht. Schließlich sind sie bestrebt, ihre Portfolios sicher und breit diversifiziert aufzustellen und dabei gleichzeitig zufriedenstellende Erträge zu erzielen. Statt der bereits seit langem anhaltenden Suche nach Rendite stellen wir auf Portfolioebene also ein zunehmendes Sicherheitsbestreben fest – und eine neue Jagd nach Diversifikation.“

Methodik

Im Rahmen dieser Umfrage hat Natixis 500 institutionelle Investoren befragt. Dazu zählen Manager betrieblicher und staatlicher Pensionskassen, Stiftungen, Versicherungsgesellschaften sowie Staatsfonds aus Nordamerika, Lateinamerika, Großbritannien, Kontinentaleuropa, Asien und dem Nahen Osten. Die Daten sind im September und im Oktober 2017 vom Marktforschungsunternehmen CoreData erhoben worden. Die Ergebnisse werden in einem neuen Whitepaper unter dem Titel „Das ist das Ende der Welt wie sie sie kennen. Und sie fühlen sich gut dabei.“ veröffentlicht.

Den vollständigen Ausblick finden interessierte Leser in englischer Sprache hier.