Gut, besser, Biotech?

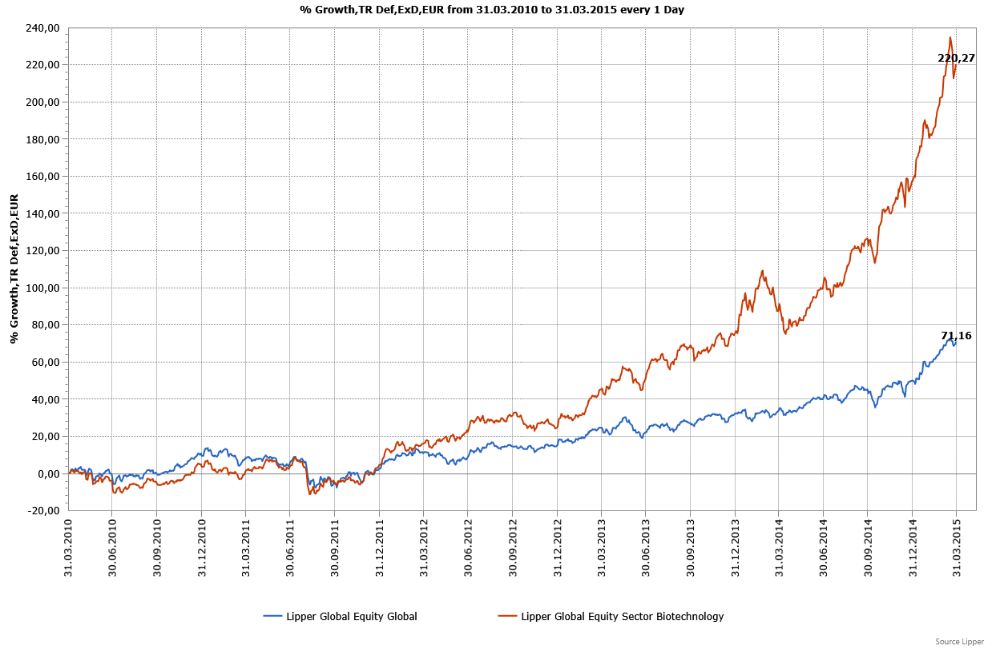

Nicht grundlos konnten Biotechnologie Aktienfonds in den vergangenen Jahren auf sich aufmerksam machen (siehe beispielsweise e-fundresearch.com Fondsbilanz 2014): Mit einem Total-Return von durchschnittlich +220% über die letzten 5 Jahre konnten beispielsweise Globale Aktienfonds (durchschnittlich + 71%) mehr als komfortabel outperformt werden:

Biotechnologie Aktienfonds: Top-10 auf 5-Jahressicht

Folgender (interaktiver) Chart zeigt die Performance der aktuellen Top-10 Fonds über verschiedene Zeiträume:

Chart: Top-10 Biotechnologie Aktienfonds

Durch Klick auf unten angeführte Boxen erhalten Sie weitere Detailinformationen zu den Top-10 Fonds (inklusive Chart):

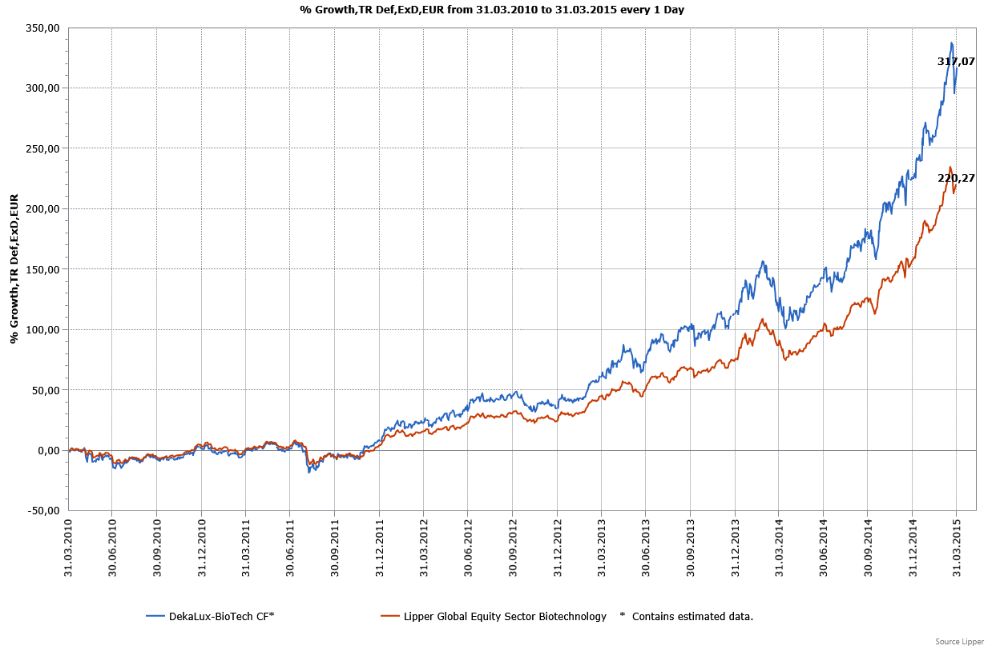

| Fondsname: DekaLux-BioTech CF |

| ISIN: LU0348461467 |

| KAG: Deka International SA |

| Vertriebszulassung: DE |

Biotech: Was spricht für eine Fortsetzung der Rallye?

What goes up must come down? Nicht zuletzt aufgrund der beachtlichen Outperformance von Biotech-Titeln im Vergleich zum Gesamtmarkt sorgen sich bestehende wie potenzielle Investoren um die Halbwertszeit der Biotech-Rallye und eine möglicherweise gefährliche Blasenbildung in jenem Sektor. Um zu erfahren, welche Argumente für ein weiteres Bestehen des Biotech-Bullenmarkts sprechen, befragte e-fundresearch.com Co-Fondsmanager (BB Biotech (Lux)B-EUR (LU0415392249)), der dank eines Biochemiestudiums auch die genaue Funktionsweise und grundlegenden Treiber des Biotech-Marktes und dessen Produkte zu verstehen weiß.

Stursberg sieht im Wesentlichen zwei Hauptfaktoren, die für eine nachhaltige Outperformance des Biotech-Sektors sprechen:

Strukturelles Wachstum begünstigt Nachfrage nach Biotech-Lösungen

Dass sich die globale Zielgruppe für Biotechnologie-Produkte auch in Zukunft massiv vergrößern wird, steht für Samuel Stursberg außer Frage: „Auf der einen Seite hat man eine westliche Welt, die aufgrund steigender Lebenserwartungen sowie einer strukturellen Überalterung mit steigenden Gesundheitskosten zu rechnen haben werden“, so Stursberg der in diesem Zusammenhang beispielsweise auf das rasante Anwachsen der Generation 60+ verweist:

Neben dieser strukturellen Nachfrageentwicklung aus den entwickelten Märkten sieht Stursberg auch positive Impulse aus den Emerging Markets: „Mit einer zunehmenden Vergrößerung der Mittelklasse in wichtigen Märkten wie beispielsweise Indien oder China werden wir hier ebenfalls eine signifikant steigende Nachfrage beobachten können“, so der Experte.

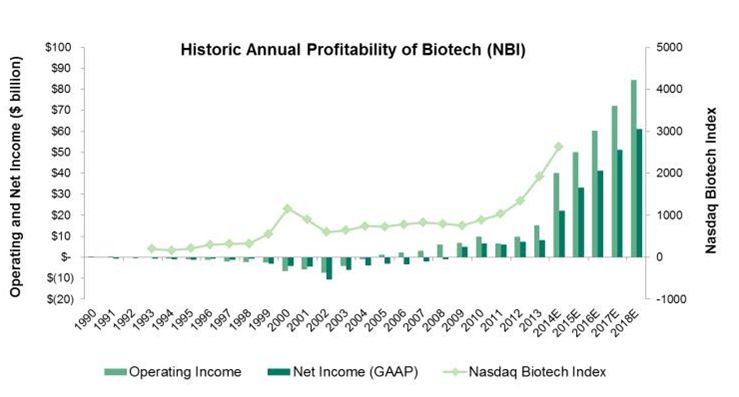

Biotech-Unternehmen „endlich“ profitabel?

Der aus Investorensicht wahrscheinlich wichtigste Faktor für einen längerfristigen Bullenmarkt bei Biotech-Werten ist laut Stursberg der sich langsam abzeichnende Wandel hin zu einer reifen Industrie: „Nach über 30-jährigem Bestehen beginnt die Biotechnologie-Industrie gerade erst damit richtig profitabel operieren zu können“, so Stursberg im Rahmen eines Gesprächs mit e-fundresearch.com.

Weitere Artikel zum Thema "Biotech" finden Sie hier